「老後資金はいったい、いくら必要なのか?」

「年金は足りるのか?」

「いったいいつまで働けばいいのか?」

「60歳年後は、どのように生きていけばいいのか?」

「人生100年時代といっても、生きていけるのか?」

こういった老後の不安を持つ人は多いのです。

そこで2つのケースで60歳からの老後資金のシミュレーションをします。

「再雇用65歳引退」 vs 「好きなことで70歳まで働く」

人生100年時代、老後資金計画のヒントにしていただければ幸いです。

いくら長生きしても、お金がなくては生きられません!

老後資金についての現状をしりましょう

2019年に金融庁が「人生100年時代には老後資金が2,000万円不足する」という試算を発表し、人々の大きな反響を引き起こしました。

この数字は、夫65歳で妻60歳の夫婦が30年生きた場合に、年金だけでは足りず2,000万円が不足するということを示したものです。

この数字は、大きくは外れていません。

総務省統計局の「家計調査報告」2019年のデータを見ると、老後資金は多くの世帯で不足することがわかります。

以下のような試算がでています。

- 夫65歳以上、妻60歳以上の2人きりの無職世帯があと30年生きるなら、毎月の不足3万3,269円×12か月×30年=1,197万6,840円が足りなくなる

- 単身の無職世帯があと30年生きるなら、毎月の不足2万7,090円×12か月×30年=975万2,400円が足りなる

ただこの試算は、住宅ローンも家賃も、病気などの医療費も低めに設定されています。

実際の老後資金はもっと不足するかもしれません。

2,000万円問題や総務省統計局のデータに関してなど、老後資金に関して詳しくは以下を参照してください。

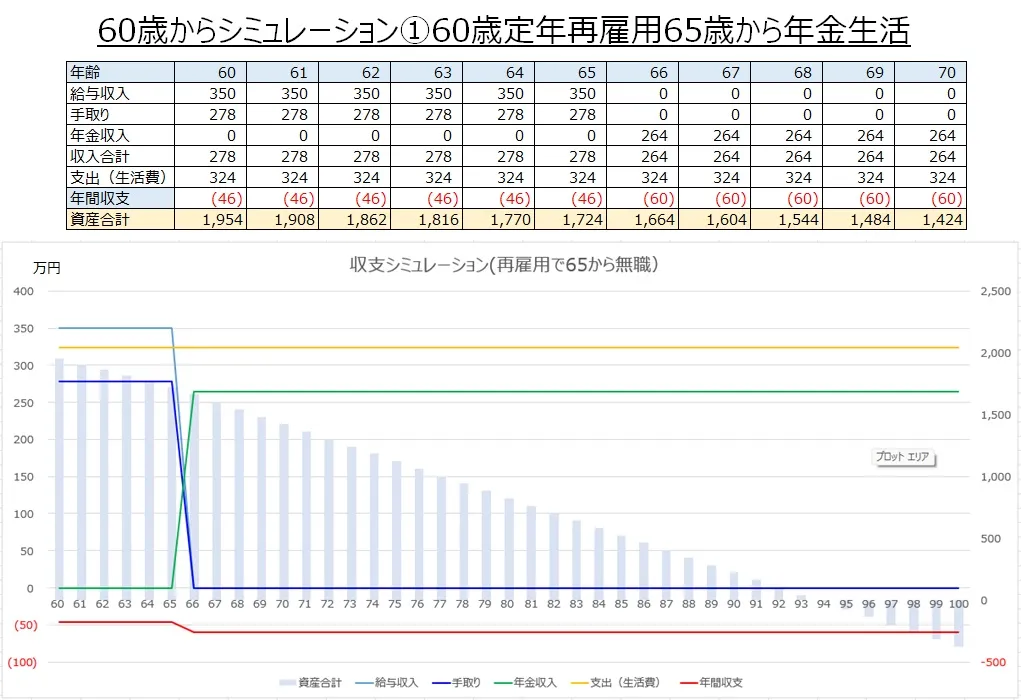

老後資金のシミュレーション①再雇用65歳引退

老後資金を考えるために、2つのケースを例に老後資金シミュレーションをします。

2つのケースは「再雇用65歳引退」と「好きなことで70歳まで働く」です。

まずは 「再雇用65歳引退」の場合から。

シミュレーションの前提はこうです。

- 夫婦2人の60歳からの老後資金シミュレーション

- 60歳時点の資産(貯蓄)は2,000万円

- 夫は、60歳で定年し再雇用制度を使って65歳まで働き、65歳で引退し無職に

- 定年時の年収は700万円だったが、再雇用で50%の350万円になった

- 妻は、昔は働いていたが、子供が生まれてからは働いていない

- 年金は66歳から夫婦で月22万円、年間264万円

- 支出(消費支出+非消費支出)は月27万円、年間324万円

この前提で60歳から100歳までの老後資金をエクセルで計算に、グラフにしたのがこちら。

(画像をクリックすると拡大できます)

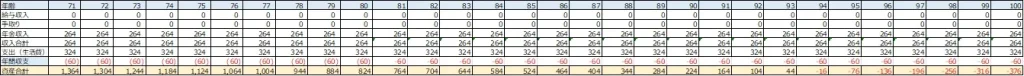

念のために71歳から100歳までの計算も保存します。(画像をクリックすると拡大できます)

このグラフの見方ですが以下のようになります。

- 資産合計―その年齢の資産の合計、棒グラフで右のメモリ

- 給与収入―その年齢の年間の給与(額面)、薄い青の折れ線グラフで左のメモリ

- 手取りー給与から社会保険料と税金を差し引いたもの、濃い青の折れ線グラフで左のメモリ

- 年金収入ー年間の年金収入、緑の折れ線グラフで左のメモリ

- 支出ー年間の支出、黄色の折れ線グラフで左のメモリ

- 年間収支ー年間の収支(手取りと年金の収入合計額から支出を引いたもの)赤の折れ線グラフで左のメモリ

細かい数字に注目するのではなく大枠をイメージしてください。

特に棒グラグの資産合計の推移に注目していただきたいと思います。

60歳の時の資産額

このシミュレーションでは、60歳で2,000万の貯蓄から46万円を取り崩し、60歳の最終的な資産合計は1,954万円になっています。

金融資産額ですが、「50歳からのお金の基本」(坂本綾子 著:エムディエムコーポレーション)の中で「平成26年 全国消費実態調査」を基に作成した資料によると、50代の2人以上の世帯の金融資産額の平均は1,481万円(中央値900万円)ということです。

そして1,000万以上の貯蓄がある人は、約44%

仮に今、1,000万の資産があって退職金がでれば、2,000万円以上資産ができるかもしれません。

退職金も大企業であれば2,000万円以上出るでしょうし、中小なら1,000万円ぐらい、勤続年数によってもまちまちかもしれませんが、ご自身の場合に置き換えてみていただければと思います。

給与収入に関して

「50歳からのお金の基本」(坂本綾子 著:エムディエムコーポレーション)によると、会社員の場合の平均年収は、50代前半で529万円、50代後半で520万円ということです。

このシミュレーションでは、「定年時の年収は700万円だったが、再雇用で50%の350万円になった」という試算になっています。

定年後の再雇用での下がり幅がここまでではないかもしれませんし、共働きであれば状況も変わってきます。

会社員の場合は、給与収入から一律で社会保険料と税金(所得税と住民税)が引かれます。

それが手取りです。

税率は給与収入が減ると下がりますが、それでも350万円の年収では20%程度が引かれた額が手取りになります。

年金収入に関して

年金は、66歳から夫婦で22万円受給するという設定です。

わかりやすくするために65歳まで働き、66歳から年金という設定にしています。

会社員と自営業では、金額が大きく異なりますし、厚生年金の場合でも加入期間によって異なります。

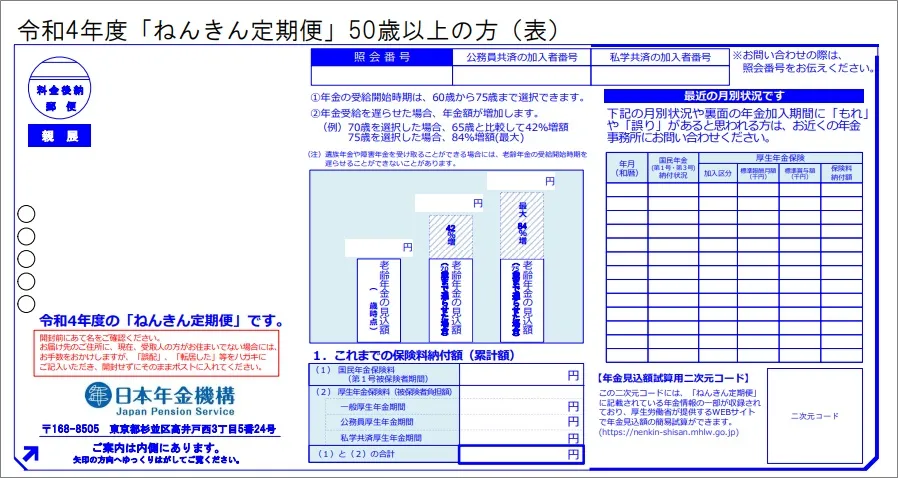

ご自身の年金額は「ねんきん定期便」という誕生月に送られてくるハガキや、「ねんきんネット」(https://www.nenkin.go.jp/n_net/)で確認することができます。

「ねんきん定期便」は、こんなハガキです。

「ねんきんネット」では、今までの年金の加入状況や将来の年金額を試算することができるので、ご自身の年金額がわからないといった方は、利用すると便利です。

「ねんきんネット」にログインすると、以下の赤枠「将来の年金額を試算する」で試算できます。

(ログインしないとみることができません。またマイナポータル経由でログインすることもできます)

また希望によって年金の受給開始年齢を伸ばすことができますが、70歳まで伸ばすと65歳からもらう金額の142%となり、さらに75歳まで伸ばすと184%にアップします。

余裕がある人に限られる選択ですが、こういった方法もあります。

支出に関して

総務省統計局の「家計調査報告」2019年のデータで支出をみると、夫婦2人で1カ月に必要な生活費は27万929円、内訳は消費支出23万9,947円で、非消費支出(社会保険料、所得税、住民税)が1万2,061円です。

この月27万円の支出が実態とあっているかは、それぞれのライフスタイルによって違います。

ただ50代の支出額は月35万円ぐらい、子供がいれば月45万円ぐらいというデータもありますので、50代の今の暮らし方をしていると月27万円では厳しいかもしれません。

年間収支

収入合計(給与収入と年金の合計)から支出を引いたものです。

ここがマイナスになり赤字になると、貯蓄を取り崩していくことになります。

「老後資金のシミュレーション①再雇用65歳引退」の特徴

特に棒グラグの資産合計の推移に注目していただきたいと思います。

このシミュレーションの場合、常に支出が手取りを上回っているので赤字になり貯蓄を取り崩します。

再雇用で働いている60歳から65歳までは毎年46万円の赤字、引退した65歳以降は毎年60万円の赤字です。

s棒グラフで表した資産合計を見てください。

資産合計額は93歳でなくなり、94歳からはがマイナスになってしまいます。

つまり94歳以上は生きていけない。

老後試算考え方について詳しくは、以下の記事を参照してください。

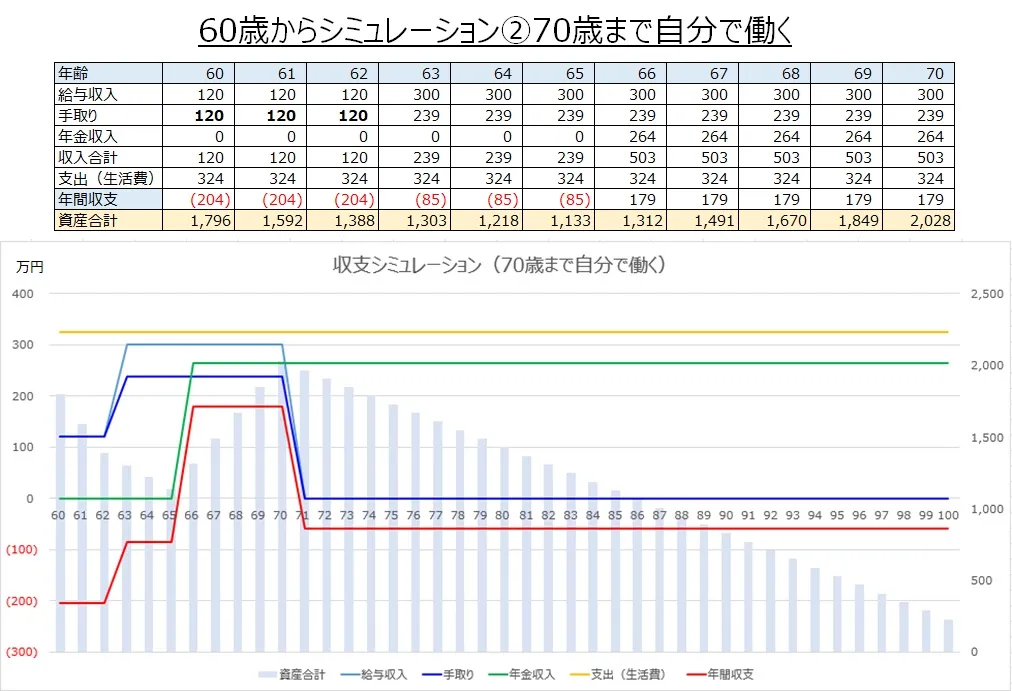

老後資金のシミュレーション②好きなことで70歳まで働く

老後資金のシミュレーションの、もうひとつは「好きなことで70歳まで働く」の場合です。

シミュレーションの前提は以下ですが、「再雇用65歳引退」の場合と違うのは、黄色いマーカーを引いた部分です。

- 夫婦2人の60歳からの老後資金シミュレーション

- 60歳時点の貯蓄は2,000万円

- 夫は、60歳で好きなことで「ひとり起業」した

- 60歳から63歳までの最初の3年間は月10万程度の収入(年収120万)

- 起業3年で月25万円の収入(年収300万)になり、そのまま70歳まで働いた

- 妻は、昔は働いていたが、子供が生まれてからは働いていない

- 年金は66歳から夫婦で月22万円、年間264万円

- 支出(消費支出+非消費支出)は月27万円、年間324万円

この前提で60歳から100歳までの老後資金をエクセルで計算に、グラフにしたのがこちらです。

「老後資金のシミュレーション②好きなことで70歳まで働く」の特徴

ここでも特に棒グラグの資産合計の推移に注目していただきたいと思います。

60歳でひとり起業した最初の3年間は、毎年の赤字額が204万になり、資産を取り崩します。

年収が300万になった、63歳から65歳までも赤字幅は85万円と小さくなったものの、依然として資産を取り崩します。

しかし年金を受給し始めた66歳から仕事を辞める70歳までは、収入合計から支出をひいた年間収支がプラス179万円になり、資産合計が増えていきます。

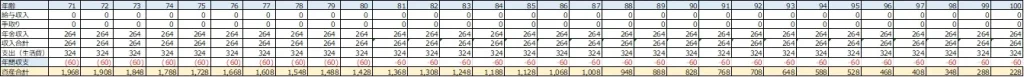

仕事をやめた71歳からは毎年の収支はマイナス60万になりますが、この期間の貯蓄があるために最終的には100歳を迎えても200万円あまりの資産があります。

人生100年時代も生きられます。

ちなみにひとり起業で年間300万円の年収というのは現実的かということですが、「50歳からの幸せな独立戦略」 (前川孝雄 著:PHPビジネス新書)によると、独立3年から5年後の年収は5割以上が300万以上ということです。

私も知り合いに50歳をすぎてから独立した人がいますが、年収300万はゆうにこえていますし、それどころかサラリーマンであった時よりも年収が増えたそうです。

ですので、独立後に年収300万円のシミュレーションは現実的だといえます。

ひとり起業した場合は、サラリーマンと違って年収には上限がありません。

上手くいけば、サラリーマン時代よりも高い年収を得ることもあります。

また自分で働いているので、定年もありません。

このシミュレーションでは70歳まで働くという想定ですが、もしこれが80歳まで働いた場合、年間収支プラスの期間が80歳まで10年間増えて、資産は大幅に増えます。

こうなると生活にもだいぶ余裕ができてくるでしょう。

長く働くということは、老後資金に大きなプラスの影響をあたえるのです。

好きなことで、人の役に立つのは生きがいにもなります!

どちらが良い?再雇用65歳引退 vs 好きなことで70歳まで働く

今回は、「再雇用65歳引退」 vs 「好きなことで70歳まで働く」という2つのケースでシミュレーションしました。

ここから見えてくるものは、人生100年時代の老後資金に対する考え方を変えたほうが良いということです。

人生100年時代を待たずしてすでに、「60歳定年後は悠々自適の年金暮らし」も、「65歳で引退して悠々自適」も無理があります。

年金だけに頼らず、長く働くことが老後資金の計画には大きくプラスに影響します。

そして長く働くことは、お金だけではなく人生後半戦の生き方を豊かにします。

私には60歳からは自分の本当に好きなことをして、長く働くのがベストな選択だと思えます。

今までサラリーマンをやってきて、60歳で定年して再雇用を選ぶ人も多いかもしれません。

その会社と仕事が好きなら、それも良いのかもしれません。

でも、もし今の仕事をしていて「働くこと=厳しいこと=辛いこと=我慢」と少しでも感じるなら、再雇用で65歳まで働くことは正しい選択ではないと思います。

65歳で引退した時には、燃え尽きています。

65歳から80歳まで15年、人生100年時代で100歳までなら35年もあります。

「働くこと=厳しいこと=辛いこと=我慢」ではなく、「働くこと=好きなこと=ワクワクすること=生きがい」にするのが良いです。

ある独立した人への調査で、「独立後のほうが、仕事が楽しい」と答える人が8割をこえるというデータもあります。

仕事が楽しくて、自分でなんでも決める音ができて、努力次第ではさらに大きく伸ばす可能性があって、そして老後資金にもいい。

ワクワク好きなことで自分で働けば、良いことづくめ!

人生100年時代は、「定年後は好きなことで長く働く」ことがあたりまえになるかもしれません。

動画で見る「再雇用65歳引退」vs「好きなことで70歳まで働く」

コメント